Na dostosowanie siá do nowych przepisû°w ué¥ytkownicy kas fiskalnych mieli czas do 30 wrzeénia 2013 roku, zgodnie z zanotowanymi w ôÏ 35 - 37 rozporzá dzenia przepisami przejéciowymi. Znajomoéá tych wytycznych i umiejátnoéá prawidéowego prowadzenia ewidencji korekt jest bardzo waé¥na, poniewaé¥ jej brak w przypadku kontroli skarbowej moé¥e skutkowaá surowymi karami. Ponadto od 1 paé¤dziernika 2013 r. moé¥liwoéá obnié¥enia podatku naleé¥nego w zwiá zku z korektá jest uzaleé¥niona od zgodnego z przepisami prowadzenia ewidencji oczywistych pomyéek oraz zwrotû°w i reklamacji z doéá czonymi protokoéami. Oznacza to, ié¥ podatnik, ktû°ry nie prowadzi tych ewidencji prawidéowo, nie moé¥e w zwiá zku z popeénioná pomyéká lub przyjáciem zwrotu czy uznania reklamacji obnié¥yá wysokoéci podatku naleé¥nego.

Oddajemy w Paéstwa ráce darmowy poradnik fiskalny, ktû°ry szczegû°éowo, a zarazem w jasny i przystápny sposû°b wyjaénia, jak prawidéowo prowadziá ewidencje korekt. Celem tej publikacji jest zapewnienie wsparcia ué¥ytkownikowi niezaznajomionemu z bieé¥á cymi przepisami, ktû°ry pragnie prawidéowo prowadziá swojá dziaéalnoéá.

Ewidencja oczywistych pomyéek

W praktyce prowadzenia sprzedaé¥y z zastosowaniem kasy fiskalnej zdarzajá

siá pomyéki kasjerskie - tym czáéciej, im wiácej klientû°w odwiedza punkt handlowy czy uséugowy. Oczywiste pomyéki mogá

byá rû°é¥ne - czásto jest to wprowadzenie nieprawidéowej iloéci towaru, podanie zéej ceny lub policzenie dodatkowej pozycji, ktû°rej klient wcale nie chciaé kupiá. Nie jest to zwrot towaru przez klienta ani uznanie reklamacji. Oczywista pomyéka zazwyczaj zostaje wykryta tué¥ po wydrukowaniu paragonu - najczáéciej przez samego sprzedawcá - lub chwilá pû°é¤niej, gdy klient zechce przestudiowaá informacje o swoich zakupach zapisane na wydruku i dostrzeé¥e nieprawidéowoéá.

W praktyce prowadzenia sprzedaé¥y z zastosowaniem kasy fiskalnej zdarzajá

siá pomyéki kasjerskie - tym czáéciej, im wiácej klientû°w odwiedza punkt handlowy czy uséugowy. Oczywiste pomyéki mogá

byá rû°é¥ne - czásto jest to wprowadzenie nieprawidéowej iloéci towaru, podanie zéej ceny lub policzenie dodatkowej pozycji, ktû°rej klient wcale nie chciaé kupiá. Nie jest to zwrot towaru przez klienta ani uznanie reklamacji. Oczywista pomyéka zazwyczaj zostaje wykryta tué¥ po wydrukowaniu paragonu - najczáéciej przez samego sprzedawcá - lub chwilá pû°é¤niej, gdy klient zechce przestudiowaá informacje o swoich zakupach zapisane na wydruku i dostrzeé¥e nieprawidéowoéá.

Pomyéká taká trzeba jak najszybciej skorygowaá. Przepis ôÏ 3 ust. 5 rozporzá dzenia wskazuje, ié¥ naleé¥y to zrobiá ãniezwéocznieã. Wiadomo jednak, ié¥ ani urzá dzenia fiskalne nie majá technicznej moé¥liwoéci poprawienia paragonu jué¥ wydrukowanego, ani przepisy na to nie zezwalajá . Naleé¥y taká korektá ujá á w odrábnej ewidencji, ktû°rej sposû°b prowadzenia zostaé okreélony w ôÏ 3 ust. 5 i 6 rozporzá dzenia. To bardzo waé¥ne, aby nasza ewidencja korekt oczywistych pomyéek byéa zgodna z obowiá zujá cymi przepisami, poniewaé¥ od 1 paé¤dziernika 2013 r. wszystkich podatnikû°w obowiá zujá w tym wzgládzie rygorystyczne przepisy.

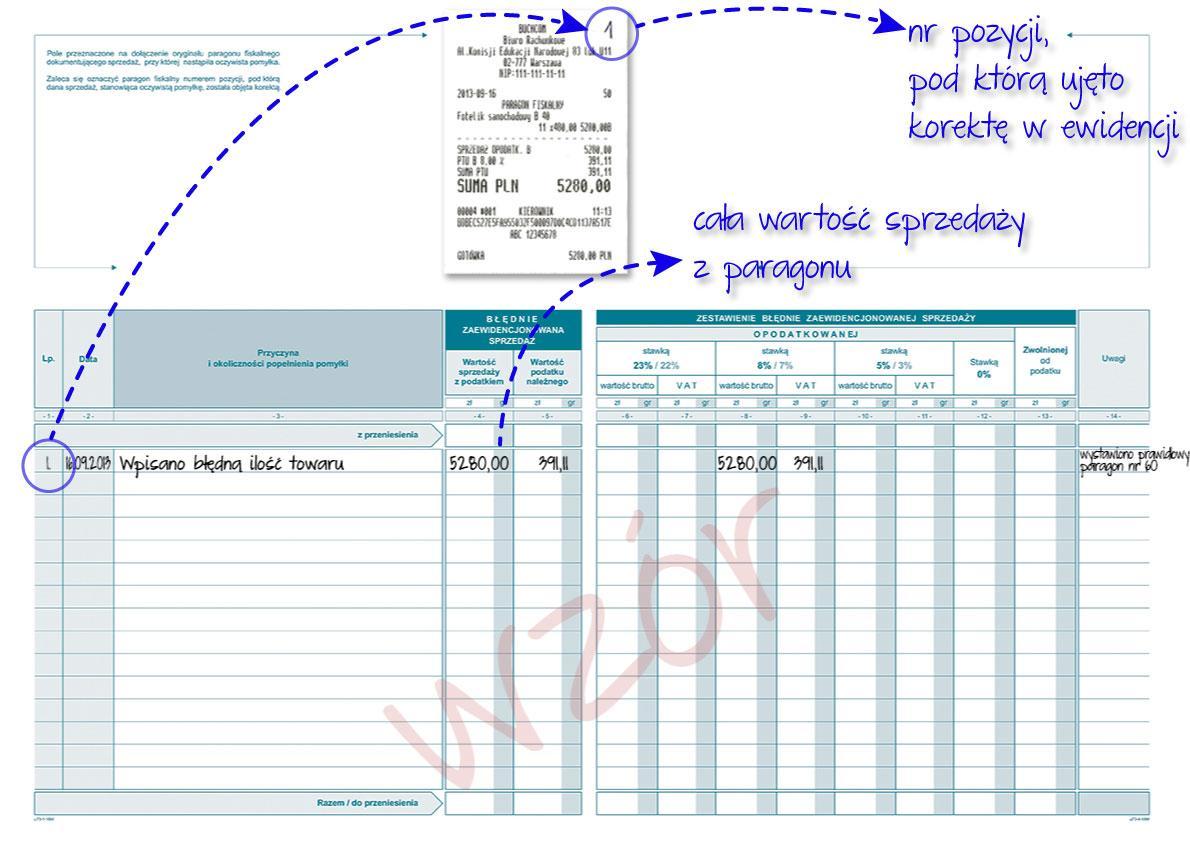

Przyjrzyjmy siá zatem, jak powinna wyglá daá prawidéowo prowadzona ewidencja oczywistych pomyéek. Zgodnie z ôÏ 3 ust. 5 powinna ona zawieraá:

1) béádnie zaewidencjonowaná sprzedaé¥ (wartoéá sprzedaé¥y brutto i wartoéá podatku naleé¥nego);

2) krû°tki opis przyczyny i okolicznoéci popeénienia pomyéki

Do sporzá dzonego wpisu w ewidencji koniecznie naleé¥y doéá czyá oryginaé paragonu fiskalnego dokumentujá cego sprzedaé¥, przy ktû°rej nastá piéa oczywista pomyéka.

Ponié¥sza instrukcja pokazuje, jakie czynnoéci naleé¥y wykonaá krok po kroku.

Kaé¥dy wpis w ewidencji oczywistych pomyéek powinien byá opatrzony datá

i - dla zachowania porzá

dku - numerem wpisu. Konieczne jest podatnie przyczyny i okolicznoéci popeénienia pomyéki. Ten krû°tki opis ma na celu wyjaénienie, jaka pomyéka zostaéa popeéniona. Nie trzeba szczegû°éowo opisywaá sytuacji czy téumaczyá, dlaczego osoba obséugujá

ca kasá popeéniéa tá pomyéká. Wystarczy krû°tki opis, np. ãWpisano béádná

iloéá towaruã; ãPodano nieprawidéowá

cená uséugiã; ãNaliczono towar naleé¥á

cy do kolejnego klientaã; ãPodano béádny towarã.

Kaé¥dy wpis w ewidencji oczywistych pomyéek powinien byá opatrzony datá

i - dla zachowania porzá

dku - numerem wpisu. Konieczne jest podatnie przyczyny i okolicznoéci popeénienia pomyéki. Ten krû°tki opis ma na celu wyjaénienie, jaka pomyéka zostaéa popeéniona. Nie trzeba szczegû°éowo opisywaá sytuacji czy téumaczyá, dlaczego osoba obséugujá

ca kasá popeéniéa tá pomyéká. Wystarczy krû°tki opis, np. ãWpisano béádná

iloéá towaruã; ãPodano nieprawidéowá

cená uséugiã; ãNaliczono towar naleé¥á

cy do kolejnego klientaã; ãPodano béádny towarã.

Nastápnie naleé¥y podaá éá czná wartoéá sprzedaé¥y brutto oraz wynikajá cá z niej wartoéá podatku naleé¥nego. Robimy tak dlatego, é¥e w przypadku oczywistych pomyéek caéy paragon zostaje niejako anulowany, a wystawiamy nowy z prawidéowymi danymi. Prowadzone ewidencje podatnik moé¥e rozbudowaá o inne informacje - przykéadowo o inne dane niezbádne do prawidéowego sporzá dzenia deklaracji podatkowej. Dlatego teé¥ kaé¥dy wpis zalecamy ujá á w drugiej czáéci ewidencji: Zestawienie béádnie zaewidencjonowanej sprzedaé¥y. Na poczá tku wybieramy kolumny, w ktû°rych podane sá stawki podatkowe odpowiadajá ce stawkom z naszego béádnie wystawionego paragonu lub kolumná dla sprzedaé¥y zwolnionej z podatku. Podajemy wartoéá brutto sprzedaé¥y opodatkowanej daná stawká VAT oraz wartoéá podatku wynikajá cá z tej sprzedaé¥y. Warto rû°wnieé¥ podaá np. informacjá o numerze wystawionego prawidéowo paragonu fiskalnego. W naszym przykéadzie moé¥na to zrobiá w kolumnie Uwagi.

Ewidencja korekt oczywistych pomyéek musi zawieraá miejsce, w ktû°rym doéá czamy oryginaé paragonu dokumentujá cego béádná sprzedaé¥. Nie jest moé¥liwe sporzá dzenie korekty oczywistej pomyéki bez doéá czenia oryginaéu paragonu fiskalnego, poniewaé¥ dopeénienia tego obowiá zku wymagajá przepisy. Nieprawidéowe byéoby rû°wnieé¥ doéá czanie dokumentu innego nié¥ paragon fiskalny. Doéá czenie oryginaéu paragonu to koniecznoéá - jeé¥eli z jakiché przyczyn go nie mamy, nie moé¥emy ujá á takiej korekty w ewidencji oczywistych pomyéek. Zalecamy oznaczenie doéá czonego paragonu numerem wpisu.

Po ujáciu korekty oczywistej pomyéki w ewidencji naleé¥y wydrukowaá kolejny paragon fiskalny, tym razem z prawidéowymi danymi. Oryginaé tego dokumentu fiskalnego wráczamy klientowi. Kwestiá wydruku prawidéowego paragonu reguluje ôÏ 3 ust. 6 rozporzá dzenia.

Ewidencja zwrotû°w i reklamacji

Kaé¥dy sprzedawca raz na jakié czas staje przed koniecznoéciá

przyjácia zwrotu towaru od klienta bá

dé¤ uznania zéoé¥onej reklamacji. Jeéli w zwiá

zku z tym zwracamy klientowi jaká

é kwotá - caéoéá naleé¥noéci lub przynajmniej jej czáéá - musimy ujá

á korektá w ewidencji zwrotû°w i reklamacji.

Kaé¥dy sprzedawca raz na jakié czas staje przed koniecznoéciá

przyjácia zwrotu towaru od klienta bá

dé¤ uznania zéoé¥onej reklamacji. Jeéli w zwiá

zku z tym zwracamy klientowi jaká

é kwotá - caéoéá naleé¥noéci lub przynajmniej jej czáéá - musimy ujá

á korektá w ewidencji zwrotû°w i reklamacji.

Podstawá przyjácia zwrotu towaru i uznania reklamacji jest otrzymany od klienta dokument potwierdzajá cy dokonanie sprzedaé¥y - najczáéciej oryginaé paragonu fiskalnego - ktû°ry naleé¥y doéá czyá do protokoéu. Mowa o tym w ôÏ 3 ust. 4 rozporzá dzenia.

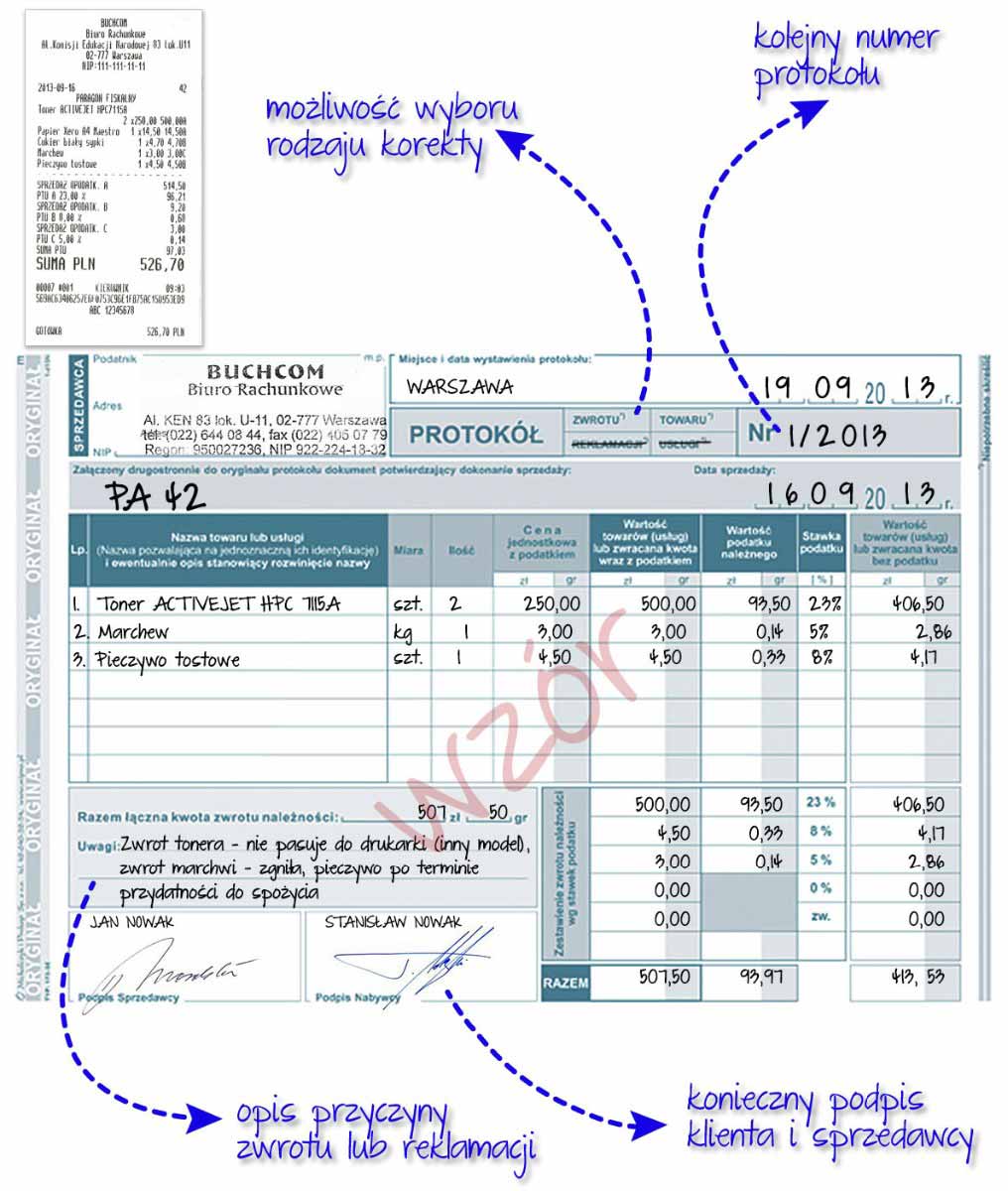

Protokû°é dla kas fiskalnych - przyjácia zwrotu towaru lub reklamacji towaru (uséugi)

Przyjácie zwrotu lub uznanie reklamacji od klienta zawsze zaczynamy od sporzá

dzenia protokoéu. Jest on podstawá

zwrû°cenia nabywcy naleé¥noéci w caéoéci czy w czáéci. Zgodnie z ôÏ 3 ust. 4 pkt 7 rozporzá

dzenia, doéá

czenie protokoéu przyjácia zwrotu towaru lub reklamacji towaru lub uséugi podpisanego przez sprzedawcá i nabywcá do wpisu w ewidencji zwrotû°w i reklamacji jest konieczne - bez tego dokumentu korekta nie moé¥e byá wykonana. Rozporzá

dzenie w sprawie kas nie precyzuje, jak taki protokû°é ma wyglá

daá, podaje jedynie wymû°g umieszczenia w nim podpisû°w sprzedawcy i nabywcy.

Przyjácie zwrotu lub uznanie reklamacji od klienta zawsze zaczynamy od sporzá

dzenia protokoéu. Jest on podstawá

zwrû°cenia nabywcy naleé¥noéci w caéoéci czy w czáéci. Zgodnie z ôÏ 3 ust. 4 pkt 7 rozporzá

dzenia, doéá

czenie protokoéu przyjácia zwrotu towaru lub reklamacji towaru lub uséugi podpisanego przez sprzedawcá i nabywcá do wpisu w ewidencji zwrotû°w i reklamacji jest konieczne - bez tego dokumentu korekta nie moé¥e byá wykonana. Rozporzá

dzenie w sprawie kas nie precyzuje, jak taki protokû°é ma wyglá

daá, podaje jedynie wymû°g umieszczenia w nim podpisû°w sprzedawcy i nabywcy.

Aby jednak moé¥na byéo uznaá protokû°é za prawidéowy, zalecamy zawrzeá w nim przede wszystkim:

- Numer kolejny protokoéu - unikalny dla kaé¥dego takiego dokumentu

- Datá sporzá dzenia protokoéu

- Datá sprzedaé¥y

- Oznaczenie dokumentu potwierdzajá cego dokonanie sprzedaé¥y, doéá czonego do protokoéu.

- Nazwá towaru lub uséugi

- Miará

- Iloéá

- Cená jednostkowa z podatkiem

- Wartoéá towarû°w (uséug) lub zwracaná kwotá wraz z podatkiem

- Wartoéá podatku naleé¥nego

- Stawká podatku

- Wartoéá towarû°w (uséug) lub zwracaná kwotá bez podatku

- Podpisy sprzedawcy i nabywcy

Choá, jak wspomnieliémy, rozporzá dzenie nie precyzuje, jakie dane powinny znaleé¤á siá w protokole, zalecamy rû°wnieé¥ opisanie przyczyny dokonania zwrotu lub uznania reklamacji. W naszym przykéadzie séué¥y do tego pole Uwagi. Wprawdzie w niektû°rych przypadkach klient ma prawo zwrû°ciá towar bez podania przyczyny, jednak zwykle informuje nas o powodzie swojej decyzji. Zapisanie tych informacji jest korzystne miádzy innymi w razie ewentualnej kontroli, podczas ktû°rej byá moé¥e bádziemy musieli uzasadniá, dlaczego pomniejszyliémy wysokoéá podatku naleé¥nego. Za jakié czas moé¥emy zapomnieá, dlaczego klient skéadaé reklamacjá bá dé¤ zwracaé towar, albo na przykéad pracownik spisujá cy protokû°é mû°gé siá zwolniá. Dziáki zamieszczeniu odpowiedniego opisu okolicznoéci bádá jasne.

Protokû°é bezwzgládnie musi zostaá podpisany przez sprzedawcá i nabywcá. Wymû°g ten zostaé zapisany w ôÏ 3 ust. 4 pkt 7 rozporzá dzenia. Nie jest konieczne, aby nabywca podawaé swoje szczegû°éowe dane. Praktyka pokazuje, é¥e osoby fizyczne nieprowadzá ce dziaéalnoéci gospodarczej i rolnicy ryczaétowi zwykle chcá zachowaá prywatnoéá i niechátnie podajá dane osobowe. Wedéug przepisû°w rozporzá dzenia wystarczy tylko podpis. Jeéli to jednak moé¥liwe, warto wpisaá rû°wnieé¥ czytelnie imiá i nazwisko zarû°wno sprzedawcy, jak i nabywcy.

Na podstawie tak sporzá dzonego protokoéu moé¥emy ujá á korektá w ewidencji zwrotû°w i reklamacji.

Zgodnie ôÏ 3 ust. 4 rozporzá dzenia, prawidéowo prowadzona ewidencja zwrotû°w i reklamacji powinna zawieraá nastápujá ce dane:

1) datá sprzedaé¥y;

2) nazwá towaru lub uséugi pozwalajá cá na jednoznaczná ich identyfikacjá i ewentualnie opis towaru lub uséugi stanowiá cy rozwiniácie tej nazwy;

3) termin dokonania zwrotu towaru lub reklamacji towaru lub uséugi;

4) wartoéá brutto zwracanego towaru lub wartoéá brutto towaru lub uséugi bádá cych przedmiotem reklamacji oraz wartoéá podatku naleé¥nego ã w przypadku zwrotu caéoéci naleé¥noéci z tytuéu sprzedaé¥y;

5) zwracaná kwotá (brutto) oraz odpowiadajá cá jej wartoéá podatku naleé¥nego ã w przypadku zwrotu czáéci naleé¥noéci z tytuéu sprzedaé¥y;

6) dokument potwierdzajá cy dokonanie sprzedaé¥y;

7) protokû°é przyjácia zwrotu towaru lub reklamacji towaru lub uséugi podpisany przez sprzedawcá i nabywcá.

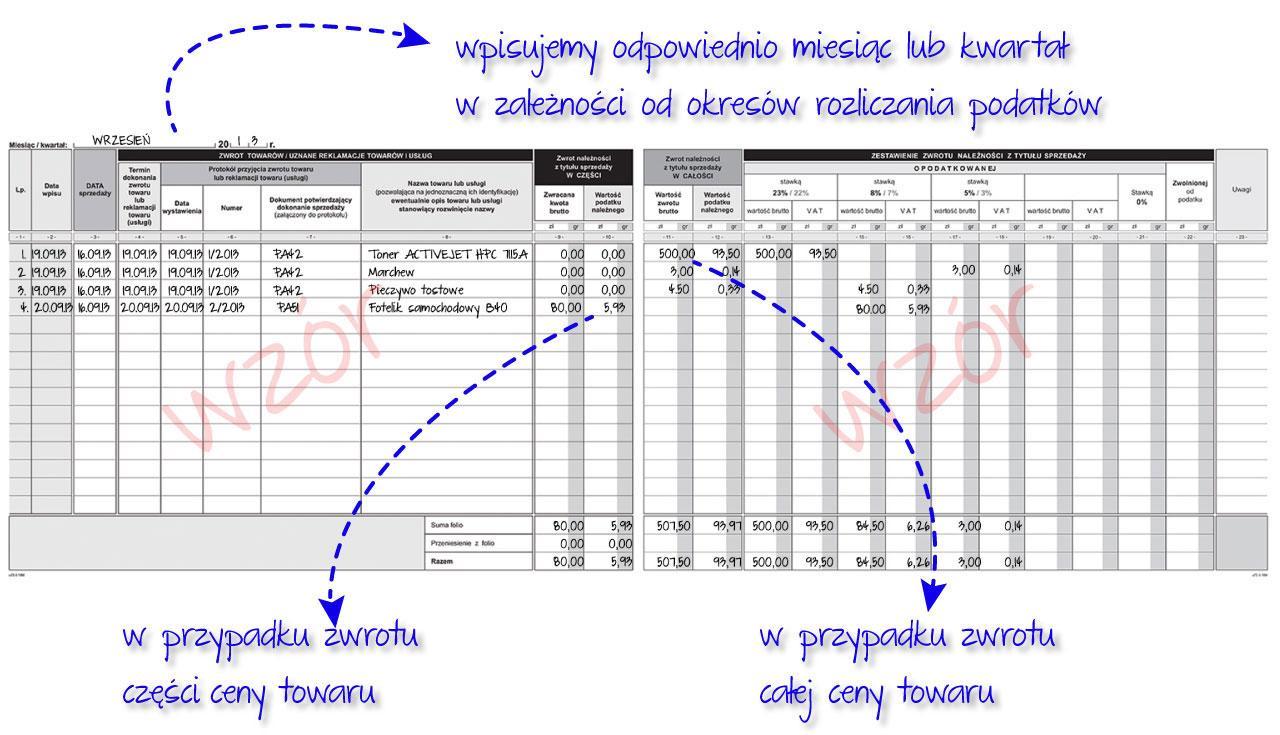

Ponié¥sza instrukcja pokazuje, jak naleé¥y prawidéowo wypeéniaá ewidencjá zwrotû°w i reklamacji:

Wpis w ewidencji zwrotû°w i reklamacji zaczynamy od podania daty sprzedaé¥y. Dla celû°w porzá dkowych zalecamy rû°wnieé¥ podanie daty wpisu oraz liczby porzá dkowej, ktû°rá bádziemy mogli oznaczyá doéá czone dokumenty. Poszczegû°lne rubryki ewidencji wypeéniamy danymi zawartymi w sporzá dzonym wczeéniej protokole zwrotu lub reklamacji.

Wpisujemy nazwá towaru lub uséugi, ktû°re podlegajá zwrotowi bá dé¤ reklamacji. Nastápnie wpisujemy kwotá, ktû°rá zwracamy nabywcy. Jeéli oddajemy klientowi czáéá naleé¥noéci, uzupeéniamy kolumná Zwrot naleé¥noéci z tytuéu sprzedaé¥y w CZáéCI. Sytuacja taka bádzie miaéa miejsce na przykéad wtedy, gdy obnié¥amy cená towaru lub uséugi w wyniku uznanej reklamacji. Natomiast jeéli oddajemy klientowi caéá kwotá zwracanego towaru, uzupeéniamy kolumná Zwrot naleé¥noéci z tytuéu sprzedaé¥y W CAéOéCI. Najczáéciej bádziemy já wypeéniaá przy przyjáciu zwrotû°w, poniewaé¥ zwykle oddajemy wtedy nabywcy caéá kwotá.

Podobnie jak w przypadku ewidencji oczywistych pomyéek, ewidencjá zwrotû°w i reklamacji warto poszerzyá o drugá czáéá: Zestawienie zwrotu naleé¥noéci z tytuéu sprzedaé¥y. Wpisujemy tam kwoty zwrotû°w z podziaéem na poszczegû°lne stawki podatkowe oraz sprzedaé¥ zwolnioná z podatku. Wybieramy kolumny ze stawkami podatkowymi, ktû°re odpowiadajá stawkom zwracanego lub reklamowanego towaru bá dé¤ reklamowanej uséugi albo kolumná odpowiadajá cá sprzedaé¥y zwolnionej, po czym wpisujemy te wartoéci w odpowiednich miejscach. Na dole sumujemy wartoéci dla kaé¥dej kolumny - w zaleé¥noéci od okresû°w rozliczania podatkû°w robimy to co miesiá c lub co kwartaé.

W ewidencji zwrotû°w i reklamacji naleé¥y wpisaá numer dokumentu potwierdzajá cego dokonanie sprzedaé¥y.

Do prawidéowo wypeénionej ewidencji zwrotû°w towarû°w i uznanych reklamacji bezwzgládnie naleé¥y doéá czyá dokument potwierdzajá cy dokonanie sprzedaé¥y. Najczáéciej bádzie to oryginaé paragonu fiskalnego. Ze wzgládu jednak na fakt, ié¥ w przepisie ôÏ 3 ust. 4 pkt 6 rozporzá dzenia nie wskazano konkretnie na paragon, lecz - bardziej ogû°lnie - na dokument potwierdzajá cy dokonanie sprzedaé¥y, trzeba uznaá, ié¥ moé¥e to byá dokument inny nié¥ paragon. Wérû°d dokumentû°w, ktû°re nadajá siá do doéá czenia do ewidencji zwrotû°w i reklamacji moé¥na wymieniá na przykéad wydruk z terminala, umowá gwarancyjná lub wydruk z wewnátrznego systemu stosowanego w firmie.

Do ewidencji doéá czamy také¥e sporzá dzony wczeéniej protokû°é przyjácia zwrotu lub reklamacji, na podstawie ktû°rego dokonaliémy wpisu. Zgodnie z ôÏ 3 ust. 4 pkt 7 rozporzá dzenia doéá czenie protokoéu jest warunkiem prawidéowego ujácia korekty w ewidencji zwrotû°w i reklamacji.

Znajomoéá powyé¥szych zasad dotyczá cych prowadzenia ewidencji korekt jest bardzo istotna, poniewaé¥ od 1 paé¤dziernika 2013 roku wszyscy wéaéciciele kas fiskalnych majá obowiá zek trzymaá siá schematu dziaéania okreélonego w przepisach. Mamy nadziejá, é¥e ten poradnik przyblié¥yé Paéstwu sposû°b prowadzenia ewidencji korekt oczywistych pomyéek oraz zwrotû°w i reklamacji. W przyszéoéci bádziemy publikowaá kolejne darmowe poradniki, pomocne w prowadzeniu dziaéalnoéci gospodarczej.

Specjaliéci BUCHCOM - kasy fiskalne i biuro rachunkowe - Warszawa.