JeŇľeli wszystkie powyŇľsze warunki sńÖ speŇānione, obowińÖzek rozliczenia podatku przeniesiony zostaje z dostawcy na nabywcńô. Tym samym jest on podmiotem uprawnionym do odliczenia podatku naliczonego z danej transakcji o ile zakup sŇāuŇľy czynnoŇõciom opodatkowanym. Sprzedawca towar√≥w jest w tym momencie zwolniony z obowińÖzku zapŇāaty podatku VAT naleŇľnego do urzńôdu skarbowego. Wystawia on fakturńô bez VAT z oznaczeniem ‚Äěodwrotne obcińÖŇľenie‚ÄĚ i wykazuje wartoŇõńá dostawy (bez VAT) w deklaracji odpowiednio VAT-7, VAT-7K lub VAT-7D.

Przy sprzedaŇľy towaru z zaŇāńÖcznika nr 11 do ustawy o VAT na rzecz osoby fizycznej nieprowadzńÖcej dziaŇāalnoŇõci gospodarczej, niebńôdńÖcej podatnikiem, dostawca traktuje takńÖ transakcjńô jak zwykŇāńÖ sprzedaŇľ, nalicza 23% VAT, ewidencjonuje sprzedaŇľ (kwotńô netto i VAT) za pomocńÖ urzńÖdzenia fiskalnego (np. kasy fiskalnej), jeŇõli ma taki obowińÖzek, i rozlicza VAT na zasadach og√≥lnych w deklaracji VAT-7, VAT-7K lub VAT-7D.

Od 1 paŇļdziernika 2013r. na mocy ustawy z dnia 26 lipca 2013r. o zmianie ustawy o podatku od towar√≥w i usŇāug oraz niekt√≥rych innych ustaw zostaŇā rozszerzony katalog towar√≥w objńôtych tzw. ‚Äěodwrotnym obcińÖŇľeniem‚ÄĚ o dodatkowe towary z grupy tzw. zŇāomu i niekt√≥rych innych odpad√≥w oraz szerokńÖ grupńô wyrob√≥w stalowych. Wykaz towar√≥w zawarty dotychczas w zaŇāńÖczniku nr 11 do ustawy z dnia 11 marca 2004 r. o podatku od towar√≥w i usŇāug (Dz. U. z 2011 r. nr 177, poz. 1054) zostaŇā uzupeŇāniony o w/w pozycje.

W nowym brzmieniu zaŇāńÖcznik nr 11 wyglńÖda nastńôpujńÖco:

|

Poz. |

Symbol PKWiU |

Nazwa towaru (grupy towarów) |

|

1 |

2 |

3 |

|

1 |

24.10.12.0 |

ŇĽelazostopy |

|

2 |

24.10.14.0 |

Granulki i proszek z surówki, surówki zwierciadlistej lub stali |

|

3 |

24.10.31.0 |

Wyroby pŇāaskie walcowane na gorńÖco, o szerokoŇõci >= 600 mm, ze stali niestopowej |

|

4 |

24.10.32.0 |

Wyroby pŇāaskie walcowane na gorńÖco, o szerokoŇõci < 600 mm, ze stali niestopowej |

|

5 |

24.10.35.0 |

Wyroby pŇāaskie walcowane na gorńÖco, o szerokoŇõci >= 600 mm, z pozostaŇāej stali stopowej, z wyŇāńÖczeniem wyrob√≥w ze stali krzemowej elektrotechnicznej |

|

6 |

24.10.36.0 |

Wyroby pŇāaskie walcowane na gorńÖco, o szerokoŇõci < 600 mm, z pozostaŇāej stali stopowej z wyŇāńÖczeniem wyrob√≥w ze stali krzemowej elektrotechnicznej |

|

7 |

24.10.41.0 |

Wyroby pŇāaskie walcowane na zimno, o szerokoŇõci >= 600 mm, ze stali niestopowej |

|

8 |

24.10.43.0 |

Wyroby pŇāaskie walcowane na zimno, o szerokoŇõci >= 600 mm, z pozostaŇāej stali stopowej, z wyŇāńÖczeniem wyrob√≥w ze stali krzemowej elektrotechnicznej |

|

9 |

24.10.51.0 |

Wyroby pŇāaskie walcowane, o szerokoŇõci >= 600 mm, ze stali niestopowej, platerowane, powlekane lub pokrywane |

|

10 |

24.10.52.0 |

Wyroby pŇāaskie walcowane, o szerokoŇõci >= 600 mm, z pozostaŇāej stali stopowej, platerowane, powlekane lub pokrywane |

|

11 |

24.10.61.0 |

Prńôty walcowane na gorńÖco, w nieregularnie zwijanych krńôgach, ze stali niestopowej |

|

12 |

24.10.62.0 |

PozostaŇāe prńôty ze stali, nieobrobione wińôcej niŇľ kute, na gorńÖco walcowane, cińÖgnione lub wyciskane, wŇāńÖczajńÖc te, kt√≥re po walcowaniu zostaŇāy skrńôcone |

|

13 |

24.10.65.0 |

Prńôty walcowane na gorńÖco, w nieregularnie zwijanych krńôgach, z pozostaŇāej stali stopowej |

|

14 |

24.10.66.0 |

PozostaŇāe prńôty z pozostaŇāej stali stopowej, nieobrobione wińôcej niŇľ kute, na gorńÖco walcowane, cińÖgnione lub wyciskane, wŇāńÖczajńÖc te, kt√≥re po walcowaniu zostaŇāy skrńôcone |

|

15 |

24.10.71.0 |

KsztaŇātowniki otwarte, nieobrobione wińôcej niŇľ walcowane na gorńÖco, cińÖgnione na gorńÖco lub wyciskane, ze stali niestopowej |

|

16 |

24.10.73.0 |

KsztaŇātowniki otwarte, nieobrobione wińôcej niŇľ walcowane na gorńÖco, cińÖgnione na gorńÖco lub wyciskane, z pozostaŇāej stali stopowej |

|

17 |

24.31.10.0 |

Prńôty cińÖgnione na zimno oraz kńÖtowniki, ksztaŇātowniki i profile, ze stali niestopowej |

|

18 |

24.31.20.0 |

Prńôty cińÖgnione na zimno oraz kńÖtowniki, ksztaŇātowniki i profile, z pozostaŇāej stali stopowej |

|

19 |

24.32.10.0 |

Wyroby pŇāaskie walcowane na zimno, ze stali, o szerokoŇõci < 600 mm, niepokrywane |

|

20 |

24.32.20.0 |

Wyroby pŇāaskie walcowane na zimno, ze stali, o szerokoŇõci < 600 mm, platerowane, powlekane lub pokrywane |

|

21 |

24.33.11.0 |

KsztaŇātowniki otwarte, formowane lub profilowane na zimno, ze stali niestopowej |

|

22 |

24.34.11.0 |

Drut cińÖgniony na zimno, ze stali niestopowej |

|

23 |

24.44.12.0 |

MiedŇļ nierafinowana; anody miedziane do rafinacji elektrolitycznej |

|

24 |

24.44.13.0 |

MiedŇļ rafinowana i stopy miedzi, nieobrobione plastycznie; stopy wstńôpne miedzi |

|

25 |

24.44.21.0 |

Proszki i pŇāatki z miedzi i jej stop√≥w |

|

26 |

24.44.22.0 |

PŇāaskowniki, prńôty, ksztaŇātowniki i walc√≥wka, z miedzi i jej stop√≥w |

|

27 |

24.44.23.0 |

Druty z miedzi i jej stopów |

|

28 |

ex 24.45.30.0 |

PozostaŇāe metale nieŇľelazne i wyroby z nich; cermetale; popi√≥Ňā i pozostaŇāoŇõci zawierajńÖce metale i zwińÖzki metali - wyŇāńÖcznie odpady i zŇāom metali nieszlachetnych |

|

29 |

38.11.49.0 |

Wraki przeznaczone do zŇāomowania inne niŇľ statki i pozostaŇāe konstrukcje pŇāywajńÖce |

|

30 |

38.11.51.0 |

Odpady szklane |

|

31 |

38.11.52.0 |

Odpady z papieru i tektury |

|

32 |

38.11.54.0 |

PozostaŇāe odpady gumowe |

|

33 |

38.11.55.0 |

Odpady z tworzyw sztucznych |

|

34 |

38.11.58.0 |

Odpady inne niŇľ niebezpieczne zawierajńÖce metal |

|

35 |

38.12.26.0 |

Niebezpieczne odpady zawierajńÖce metal |

|

36 |

38.12.27 |

Odpady i braki ogniw i akumulator√≥w elektrycznych; zuŇľyte ogniwa i baterie galwaniczne oraz akumulatory elektryczne |

|

37 |

38.32.2 |

Surowce wtórne metalowe |

|

38 |

38.32.31.0 |

Surowce wt√≥rne ze szkŇāa |

|

39 |

38.32.32.0 |

Surowce wtórne z papieru i tektury |

|

40 |

38.32.33.0 |

Surowce wtórne z tworzyw sztucznych |

|

41 |

38.32.34.0 |

Surowce wtórne z gumy |

Jak widańá, wŇõr√≥d tych pozycji znalazŇāy sińô opr√≥cz zŇāomu towary z kategorii surowc√≥w wt√≥rnych oraz niekt√≥re wyroby ze stali i miedzi.

Zaliczka otrzymana przed 1 paŇļdziernika 2013r. na poczet dostawy stali.

Ustawa nowelizujńÖca nie zawiera przepis√≥w przejŇõciowych w stosunku do zaliczek wpŇāaconych do 30 wrzeŇõnia 2013 r. na poczet dostaw realizowanych po tym dniu. StńÖd powstaŇāy wńÖtpliwoŇõci w jaki spos√≥b powinien byńá rozliczony podatek w takiej sytuacji. Wydawańá by sińô mogŇāo, Ňľe w stosunku do wpŇāaconej przed 1 paŇļdziernika 2013 zaliczki naleŇľy stosowańá ‚Äěstare‚ÄĚ przepisy, czyli naliczyńá podatek VAT 23% i wykazańá go w deklaracji VAT sprzedawcy w miesińÖcu/kwartale otrzymania zaliczki, a do pozostaŇāej czńôŇõci zastosowańá ‚Äěodwrotne obcińÖŇľenie‚ÄĚ i tym samym przerzucińá cińôŇľar rozliczenia podatku w stosunku do tej czńôŇõci na nabywcńô. Jednak nie jest to prawidŇāowe myŇõlenie.

Ministerstwo Finans√≥w w broszurze zamieszczonej na swojej stronie internetowej wyjaŇõnia, Ňľe zasada odwr√≥conego obcińÖŇľenia ma r√≥wnieŇľ zastosowanie do tych dostaw, na poczet kt√≥rych wniesiono przed 1 paŇļdziernika 2013 r. caŇāoŇõńá lub czńôŇõńá zapŇāaty. Co oznacza, Ňľe do caŇāej wartoŇõci dostawy majńÖcej miejsce po 30 wrzeŇõnia 2013 r. naleŇľy zastosowańá ‚Äěodwrotne obcińÖŇľenie‚ÄĚ.

W praktyce wyglńÖda to tak:

- Zaliczka, kt√≥ra byŇāa wpŇāacona przed 1 paŇļdziernika 2013 r. , zostaŇāa opodatkowana na zasadach og√≥lnych, czyli dostawca naliczyŇā 23% stawkńÖ VAT i wystawiŇā fakturńô zaliczkowńÖ. Podatnikiem z tytuŇāu przyjńôcia tej zaliczki jest sprzedawca. I to on rozlicza VAT w deklaracji za miesińÖc/kwartaŇā, w kt√≥rym powstaŇā obowińÖzek podatkowy z tego tytuŇāu. Nabywca r√≥wnieŇľ ma prawo odliczenia podatku VAT z tej faktury.

- Dostawa ma miejsce w paŇļdzierniku‚Äô2013. W zwińÖzku z tym naleŇľy skorygowańá fakturńô zaliczkowńÖ o podatek VAT i dla caŇāoŇõci transakcji wystawińá fakturńô ‚Äěodwrotne obcińÖŇľenie‚ÄĚ. Korektńô naleŇľy sporzńÖdzińá na bieŇľńÖco, czyli w paŇļdzierniku i ujńÖńá jńÖ w deklaracji za paŇļdziernik. Podatek z tej dostawy musi rozliczyńá w paŇļdzierniku nabywca i wykazańá w swojej deklaracji.

Nie ma tu znaczenia czy zaliczka byŇāa na caŇāńÖ wartoŇõńá dostawy czy tylko na jej czńôŇõńá. W obu przypadkach naleŇľy postńÖpińá tak samo, czyli wystawińá fakturńô korygujńÖcńÖ do faktury zaliczkowej w zwińÖzku ze zmianńÖ stawki VAT i wystawińá fakturńô ze stawkńÖ "oo", gdyŇľ wŇāaŇõciwńÖ stawkńÖ podatku jest stawka obowińÖzujńÖca w momencie wydania towaru, wykonania usŇāugi.

Takie rozliczenie jest zwińÖzane z dyrektywńÖ unijnńÖ, kt√≥ra zakŇāada, Ňľe dla jednej dostawy towar√≥w tylko jeden podatnik jest zobowińÖzany do jej rozliczenia. W zwińÖzku z tym, jeŇľeli dostawa zostaŇāa dokonana po 1 paŇļdziernika 2013 r., to transakcjńô takńÖ musi rozliczyńá nabywca.

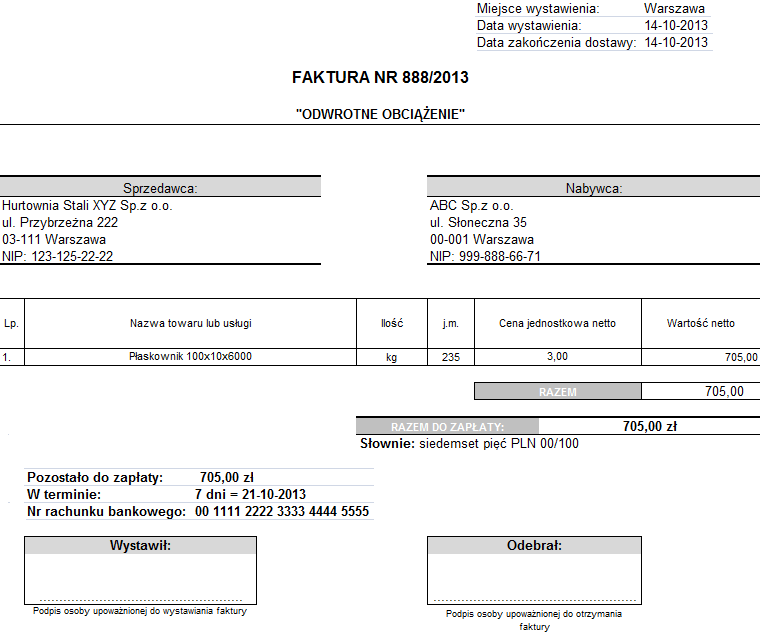

Faktura dokumentujńÖca dostawńô towaru wymienionego w zaŇāńÖczniku nr 11 do ustawy o VAT

Faktura dokumentujńÖca sprzedaŇľ towaru wymienionego w zaŇāńÖczniku nr 11 do ustawy o VAT , opr√≥cz podstawowych danych wymienionych w ¬ß 5 ust.1 rozporzńÖdzenia Ministra Finans√≥w z dnia 28 marca 2011 r . w sprawie zwrotu podatku niekt√≥rym podatnikom, wystawiania faktur, sposobu ich przechowywania oraz listy towar√≥w i usŇāug, do kt√≥rych nie majńÖ zastosowania zwolnienia od podatku od towar√≥w i usŇāug (rozporzńÖdzenia w sprawie faktur), powinna zawierańá dodatkowo oznaczenie ‚Äěodwrotne obcińÖŇľenie‚ÄĚ (¬ß 5 ust. 2 pkt 5 rozporzńÖdzenia).

Przy czym zgodnie z ¬ß 5 ust. 3 pkt 1 rozporzńÖdzenia, nie zamieszcza sińô w niej:

- stawki podatku,

- sumy wartoŇõci sprzedaŇľy netto z podziaŇāem na sprzedaŇľ objńôtńÖ poszczeg√≥lnymi stawkami podatku i sprzedaŇľ zwolnionńÖ od podatku,

- kwoty podatku od sumy wartoŇõci sprzedaŇľy netto, z podziaŇāem na kwoty dotyczńÖce poszczeg√≥lnych stawek podatku.

WAŇĽNE!

Zwrot ‚Äěodwrotne obcińÖŇľenie‚ÄĚ moŇľe znajdowańá sińô w dowolnym miejscu faktury i oznacza, Ňľe sprzedawca nie rozlicza podatku VAT z tej sprzedaŇľy. ObowińÖzek rozliczenia VAT od tej transakcji spoczywa na nabywcy.

PoniŇľej przykŇāadowa faktura: