PowyЕјszy przepis obowiД…zuje od 1 paЕәdziernika 2013r. Co oznacza, Ејe niektГіrzy podatnicy bДҷdД… obowiД…zani do rozliczania siДҷ za okresy miesiДҷczne juЕј od rozliczenia za pierwszy miesiД…c IV kwartaЕӮu 2013r.

Ograniczenie to nie dotyczy podatnikГіw, ktГіrzy w danym kwartale lub w poprzedzajД…cych go czterech kwartaЕӮach dokonali dostawy towarГіw вҖһwraЕјliwychвҖқ o ЕӮД…cznej wartoЕӣci tych dostaw bez kwoty podatku nieprzekraczajД…cej w Ејadnym miesiД…cu z tych okresГіw, kwoty 50.000 zЕӮ, a jeЕјeli przekroczy tДҷ kwotДҷ to nie przekroczy kwoty odpowiadajД…cej 1% wartoЕӣci ЕӮД…cznej sprzedaЕјy podatnika bez kwoty podatku.

Na mocy przepisu przejЕӣciowego przy ustalaniu prawa do kwartalnego rozliczania VAT, warunek odnoszД…cy siДҷ do czterech poprzedzajД…cych kwartaЕӮГіw bДҷdzie siДҷ stosowaДҮ poczД…wszy od rozliczenia za pierwszy miesiД…c IV kwartaЕӮu 2014r.

Do limitu nie wlicza siДҷ dostawy benzyn silnikowych, olejГіw napДҷdowych, gazГіw przeznaczonych do napДҷdГіw silnikГіw spalinowych вҖ“ w rozumieniu przepisГіw o podatku akcyzowym, jeЕјeli:

- dostawa ta jest dokonywana na stacjach paliw lub stacjach gazu pЕӮynnego do standardowych zbiornikГіw pojazdГіw;

- dostawy tej dokonuje podatnik dostarczajД…cy gaz przewodowy za poЕӣrednictwem wЕӮasnych sieci przesyЕӮowych lub dystrybucyjnych.

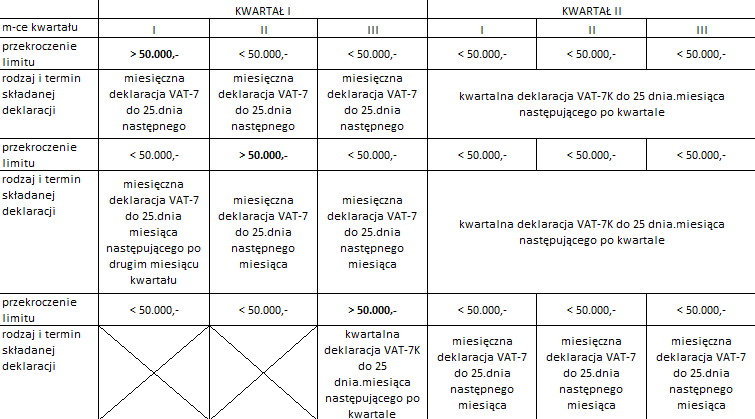

W przypadku, gdy podatnik korzysta z kwartalnego rozliczania podatku VAT, a ЕӮД…czna wartoЕӣДҮ dostaw towarГіw вҖһwraЕјliwychвҖқ przekroczy w miesiД…cu wyЕјej wymieniony limit, podatnik traci prawo do rozliczania VAT kwartalnie i musi rozliczaДҮ VAT za okresy miesiДҷczne.

JeЕјeli przekroczenie limitu nastД…piЕӮo:

- w pierwszym miesiД…cu kwartaЕӮu вҖ“ deklaracjДҷ naleЕјy zЕӮoЕјyДҮ w terminie do 25.dnia miesiД…ca nastДҷpujД…cego po tym miesiД…cu;

- w drugim miesiД…cu kwartaЕӮu вҖ“ deklaracjДҷ zarГіwno za pierwszy miesiД…c kwartaЕӮu, jak i za drugi miesiД…c kwartaЕӮu naleЕјy zЕӮoЕјyДҮ w terminie do 25.dnia miesiД…ca nastДҷpujД…cego po drugim miesiД…cu kwartaЕӮu; termin do obliczenia i wpЕӮacenia podatku za pierwszy miesiД…c tego kwartaЕӮu (podobnie jak termin zЕӮoЕјenia deklaracji podatkowej) przesuniДҷto do 25.dnia miesiД…ca nastДҷpujД…cego po drugim miesiД…cu kwartaЕӮu;

- w trzecim miesiД…cu kwartaЕӮu вҖ“ skЕӮada siДҷ jednД… deklaracjДҷ za kwartaЕӮ na zasadach ogГіlnych, czyli do 25.dnia miesiД…ca nastДҷpujД…cego po kwartale, natomiast obowiД…zek rozliczania VAT za okresy miesiДҷczne powstaje od rozliczenia za pierwszy miesiД…c kwartaЕӮu nastДҷpujД…cy po kwartale, w ktГіrym przekroczono tДҷ kwotДҷ.

PowyЕјsze przedstawia w sposГіb graficzny tabela*:

*dotyczy okresu IV kwartaЕӮ 2013r. вҖ“ III kwartaЕӮ 2014r.

Warto zwrГіciДҮ uwagДҷ, Ејe istnieje moЕјliwoЕӣДҮ powrotu do rozliczania podatku VAT w okresach kwartalnych. JeЕјeli przez cztery kolejne kwartaЕӮy w Ејadnym miesiД…cu nie zostanie przekroczona kwota 50.000 zЕӮ netto z tytuЕӮu sprzedaЕјy towarГіw вҖһwraЕјliwychвҖқ. Jak juЕј wczeЕӣniej wspomniano warunku odnoszД…cego siДҷ do czterech poprzedzajД…cych kwartaЕӮГіw nie stosuje siДҷ do koЕ„ca III kwartaЕӮu 2013r. Co oznacza, Ејe przekraczajД…c limit w jednym kwartale, nie koniecznie bДҷdziemy musieli skЕӮadaДҮ deklaracje miesiДҷczne rГіwnieЕј w drugim kwartale.

PrzykЕӮad 1: Limit 50.000 zЕӮ przekroczono w paЕәdziernikuвҖҷ2013r. WiДҷc za IV kwartaЕӮ 2013r. nie mamy prawa zЕӮoЕјyДҮ deklaracji kwartalnej вҖ“ naleЕјy zЕӮoЕјyДҮ deklaracje miesiДҷczne za paЕәdziernik, listopad i grudzieЕ„. ZakЕӮadajД…c, Ејe w listopadzie i grudniu nie przekroczono omawianego limitu, za I kwartaЕӮ 2014r. bДҷdzie moЕјna zЕӮoЕјyДҮ juЕј deklaracjДҷ kwartalnД…, o ile limit nie zostanie ponownie przekroczony (na nowo sprawdzam moЕјliwoЕӣДҮ rozliczenia kwartalnego dla tego kwartaЕӮu).

PrzykЕӮad 2: Limit 50.000 zЕӮ przekroczono w grudniuвҖҷ2013r. Zgodnie z przepisami za IV kwartaЕӮ 2013r. skЕӮadamy deklaracjДҷ kwartalnД…, a za miesiД…ce styczeЕ„, luty i marzec 2014r. skЕӮadamy deklaracje miesiДҷczne. JeЕјeli w Ејadnym z miesiДҷcy (styczeЕ„, luty, marzec) nie zostanie przekroczony limit to za II kwartaЕӮ 2014r. bДҷdzie moЕјna zЕӮoЕјyДҮ deklaracjДҷ kwartalnД…, o ile nie zostanie ponownie przekroczony limit w Ејadnym miesiД…cu tego kwartaЕӮu.

Te same przepisy dotyczД… maЕӮego podatnika rozliczajД…cego siДҷ metodД… kasowД…, ktГіry rГіwnieЕј po przekroczeniu wartoЕӣci sprzedaЕјy towarГіw вҖһwraЕјliwychвҖқ w wysokoЕӣci 50.000 zЕӮ netto/miesiД…c traci prawo do skЕӮadania deklaracji kwartalnych, tym samym obowiД…zany jest do skЕӮadania deklaracji za okresy miesiДҷczne. Nie traci przy tym prawa do stosowania metody kasowej. Nie ma przepisu, ktГіry mГіwiЕӮby, Ејe nie moЕјe rozliczaДҮ siДҷ kasowo, jeЕјeli oczywiЕӣcie speЕӮnia warunki z art. 21 ustawy o VAT.

W uzupeЕӮnieniu dodajmy, Ејe w zwiД…zku ze zmianД… sposobu rozliczania VAT, podatnicy powinni zЕӮoЕјyДҮ we wЕӮaЕӣciwym dla siebie urzДҷdzie skarbowym, zgЕӮoszenie aktualizacyjne na formularzu VAT-R w terminie 7 dni, liczД…c od dnia, w ktГіrym nastД…piЕӮa zmiana, tj. np. od momentu przekroczenia limitu 50.000 zЕӮ.

Zwracamy uwagДҷ, Ејe kaЕјda zmiana sposobu rozliczania VAT wymaga zЕӮoЕјenia zgЕӮoszenia aktualizacyjnego VAT-R; zarГіwno rozpoczДҷcie rozliczania VAT miesiДҷcznie, jak i kwartalnie.

|

Poz. |

Symbol PKWiU |

Nazwa towaru (grupy towarГіw) |

|

1 |

2 |

3 |

|

I. Wyroby stalowe |

||

|

1 |

24.20.11.0 |

Rury przewodowe w rodzaju stosowanych do rurociД…gГіw ropy naftowej lub gazu, bez szwu, ze stali |

|

2 |

24.20.12.0 |

Rury okЕӮadzinowe, przewody rurowe i rury pЕӮuczkowe, w rodzaju stosowanych do wierceЕ„ ropy naftowej lub gazu, bez szwu, ze stali |

|

3 |

24.20.13.0 |

PozostaЕӮe rury i przewody rurowe, o okrД…gЕӮym przekroju poprzecznym, bez szwu, ze stali |

|

4 |

24.20.31.0 |

Rury przewodowe w rodzaju stosowanych do rurociД…gГіw ropy naftowej lub gazu, spawane, o Еӣrednicy zewnДҷtrznej <= 406,4 mm, ze stali |

|

5 |

24.20.33.0 |

PozostaЕӮe rury i przewody rurowe, o okrД…gЕӮym przekroju poprzecznym, spawane, o Еӣrednicy zewnДҷtrznej <= 406,4 mm, ze stali |

|

6 |

24.20.34.0 |

Rury i przewody rurowe, o przekroju poprzecznym innym niЕј okrД…gЕӮy, spawane, o Еӣrednicy zewnДҷtrznej <= 406,4 mm, ze stali |

|

7 |

24.20.40.0 |

ЕҒД…czniki rur lub przewodГіw rurowych inne niЕј odlewane, ze stali |

|

8 |

ex 25.11.23.0 |

PozostaЕӮe konstrukcje i ich czДҷЕӣci; pЕӮyty, prДҷty, kД…towniki, ksztaЕӮtowniki itp. z Ејeliwa, stali lub aluminium - wyЕӮД…cznie ze stali |

|

9 |

ex 25.93.13.0 |

Tkaniny, kraty, siatki i ogrodzenia z drutu z Ејeliwa, stali lub miedzi; siatka rozciД…gana z Ејeliwa, stali lub miedzi - wyЕӮД…cznie ze stali |

|

II. Paliwa |

||

|

10 |

Benzyny silnikowe, oleje napДҷdowe, gazy przeznaczone do napДҷdu silnikГіw spalinowych - w rozumieniu przepisГіw o podatku akcyzowym |

|

|

11 |

Oleje opaЕӮowe oraz oleje smarowe - w rozumieniu przepisГіw o podatku akcyzowym |

|

|

III. PozostaЕӮe towary |

||

|

12 |

24.41.20.0 |

ZЕӮoto nieobrobione plastycznie lub w postaci pГіЕӮproduktu, lub w postaci proszku |