Kolejna nowelizacja ustawy o VAT wprowadziéa sporo zmian w przepisach dotyczá cych rozliczania tego podatku. Wszystko za sprawá ustawy z dnia 9 kwietnia 2015 r. o zmianie ustawy o podatku od towarû°w i uséug oraz ustawy ã Prawo zamû°wieé publicznych (Dz. U. z 2015 r. poz. 605), ktû°ra weszéa w é¥ycie 1 lipca 2015 r. Zmiany najbardziej odczujá podatnicy dokonujá cy transakcji, dla ktû°rych obowiá zek rozliczenia VAT naleé¥nego zostaé przeniesiony ze sprzedawcy na nabywcá. Mechanizm ten, zwany odwrotnym obciá é¥eniem, od 1 lipca 2015 r. objá é nowe towary, m.in. arkusze é¥eberkowe ze stali niestopowej, zéoto w postaci surowca lub pû°éproduktu, a také¥e telefony komû°rkowe (w tym smartfony), konsole do gier wideo oraz przenoéne maszyny do automatycznego przetwarzania danych (laptopy, tablety itp.).

Rû°wnie waé¥ná zmianá jest wprowadzenie obowiá zku stosowania mechanizmu odwrotnego obciá é¥enia tylko dla podatnikû°w VAT czynnych. W przypadku nabywcû°w korzystajá cych ze zwolnienia z VAT nie stosuje siá tego mechanizm - podatek ten rozlicza sprzedawca na zasadach ogû°lnych.

Zobacz: Od 01 lipca 2015 r. ãodwrotne obciá é¥enieã tylko dla czynnych podatnikû°w VAT

Pozostaée zmiany dotyczá m.in. warunkû°w skorzystania z ulgi na zée déugi oraz katalogu tzw. towarû°w wraé¥liwych wymienionych w zaéá czniku nr 13 do ustawy o VAT.

Nowe przepisy ustawy wprowadziéy teé¥ bardzo waé¥ny obowiá zek, o ktû°rym mowa w art. 101a ustawy:

Art. 101a. 1. Podatnicy dokonujá cy dostawy towarû°w lub éwiadczá cy uséugi, dla ktû°rych podatnikiem jest nabywca, w przypadkach, o ktû°rych mowa w art. 17 ust. 1 pkt 7 i 8, sá obowiá zani skéadaá w urzádzie skarbowym zbiorcze informacje o dokonanych dostawach towarû°w oraz éwiadczonych uséugach, zwane dalej "informacjami podsumowujá cymi w obrocie krajowym".

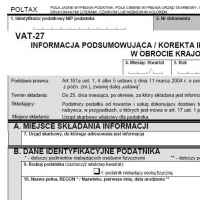

Obowiá zek skéadania zbiorczych informacji podsumowujá cych w obrocie krajowym spoczywa na podatnikach zajmujá cych siá dostawá towarû°w lub éwiadczeniem uséug, dla ktû°rych podatnikiem jest nabywca. Wzû°r informacji VAT-27 znajduje siá w zaéá czniku do rozporzá dzenia Ministra Finansû°w z dnia 5 czerwca 2015 r. w sprawie wzoru informacji podsumowujá cej w obrocie krajowym (Dz. U. z 2015 r. poz. 849). Zgodnie z art. 101a ust. 3 ustawy o VAT, informacja podsumowujá ca w obrocie krajowym VAT-27 zawiera dane takie jak nazwy bá dé¤ imiona i nazwiska oraz numery NIP sprzedawcy i nabywcy oraz éá czná wartoéá dostaw towarû°w i éwiadczonych uséug, dla ktû°rych podatnikiem jest nabywca - w odniesieniu do poszczegû°lnych nabywcû°w. Wzû°r informacji VAT-27 okreélony w rozporzá dzeniu stosuje siá poczá wszy od rozliczenia za okresy nastápujá ce po drugim kwartale 2015 r.

Informacjá VAT-27 naleé¥y skéadaá do urzádu skarbowego wéaéciwego dla podatnika, w terminach przewidzianych dla zéoé¥enia deklaracji podatkowych VAT za okresy rozliczeniowe, w ktû°rych powstaé obowiá zek podatkowy. Oznacza to, ié¥ podatnik skéadajá cy deklaracje VAT za okresy miesiáczne ma obowiá zek zéoé¥yá informacjá VAT-27 do 25. dnia miesiá ca nastápujá cego po danym miesiá cu. Natomiast podatnik rozliczajá cy VAT kwartalnie - do 25. dnia miesiá ca nastápujá cego po kwartale, w ktû°rym powstaé obowiá zek podatkowy.

Podatnicy majá také¥e moé¥liwoéá skéadania informacji podsumowujá cych w obrocie krajowym przy wykorzystaniu érodkû°w komunikacji elektronicznej.

Uwaga!

Podatnicy rozliczajá cy VAT za okresy miesiáczne, ktû°rzy w lipcu 2015 r. dokonali dostawy towarû°w objátych mechanizmem odwrotnego obciá é¥enia, czas na zéoé¥enie informacji VAT-27 majá do 25 sierpnia 2015 r.

W przypadku podmiotû°w zagranicznych, ktû°re majá w Polsce przedstawiciela podatkowego, obowiá zek skéadania zbiorczej informacji podsumowujá cej w obrocie krajowym ciá é¥y na tymé¥e przedstawicielu.

Druk VAT-27 séué¥y také¥e do skéadania korekty informacji podsumowujá cej w obrocie krajowym. Podatnik, ktû°ry popeénié béá d podczas sporzá dzania tej informacji, ma obowiá zek niezwéocznie já skorygowaá. Jeéli wartoéá dostaw towarû°w bá dé¤ éwiadczonych uséug, dla ktû°rych podatnikiem jest nabywca, ulegéa zmianie, sprzedawca ma obowiá zek skorygowaá éá czá wartoéá tych dostaw i uséug wykazanych w informacji VAT-27 w rozliczeniu za miesiá c lub kwartaé, za ktû°ry w deklaracji podatkowej VAT bádzie dokonywaé korekty podstawy opodatkowania.

Kliknij i dowiedz siá wiácej o zmianach w VAT od 1 lipca 2015 r.

Wkrû°tce: Jak rozliczyá w deklaracji VAT "nowe" odwrotne obciá é¥enie